Финансирование по схеме РЕПО

Наши услуги > Разработка бизнес-планов > Основные услуги > Финансирование

Сделка РЕПО по облигациям внутреннего валютного займа + валютный своп + ГКО.

Данная операция была задумана и реализована в течение нескольких дней после прочтения публикации в журнале "Финансист", подробно расписавшего классическую технику осуществления этих сделок в мире.

Мы расматриваем этот этап с своей работе как пример предпринимательской удачи - увидеть шанс и не упустить его.

Меню раздела "Финансирование"

Сделка РЕПО и валютный своп.

В нашей практике работы с ценными бумагами была интересная комбинация сделки РЕПО и валютного свопа.

Суть такой сделки в двух словах выглядит следующим образом: берется кредит в валюте, процентные ставки в которой являются низкими, полученные средства конвертируются в валюту с высокими ставками, а чтобы застраховать валютный риск – заключается форвардный контракт на покупку валюты, в которой надо будет гасить кредит.

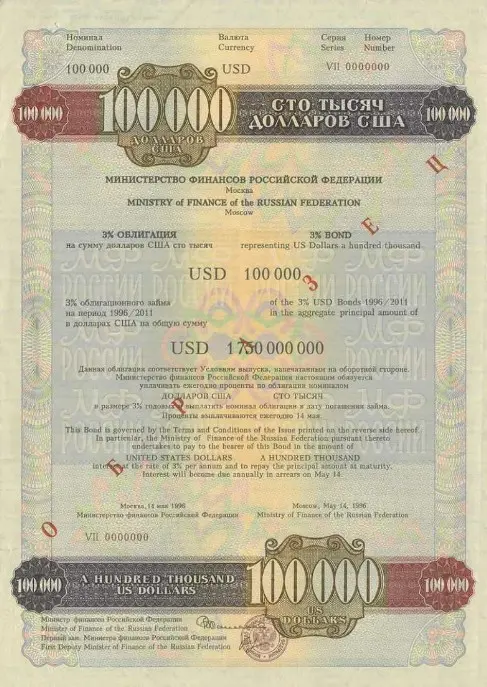

В 1997 году рынок предоставлял исключительные возможности для финансовых схем. В течение 1996 года деньги на замороженных счетах Внешэкономбанка были конвертированы в облигации внутреннего валютного займа, которые были переданы владельцам этих счетов в бумажном виде.

Облигации котировались на уровне 15-25% от номинала, так что их мало кто продавал. Зато их использовали для кредитования в форме сделок РЕПО.

Основная идея

Аббревиатура РЕПО происходит от английского REPO (Repurchase Obligation) – соглашение об обратном выкупе. В соответствии с условиями сделки РЕПО владелец продавал облигации банку по более низкой цене с правом их выкупа по более высокой цене. Разница в цене соответствовала ставке по кредиту.

Ставки кредитов в долларах в этот период составляли около 25% годовых.

В то же время Минфин РФ выпускал государственные краткосрочные облигации (ГКО), доходность по которым в разные месяцы колебалась от 100 до 170% годовых, в среднем — в районе 130% годовых.

Возможность для арбитража очевидной. Среди клиентов нашей брокерской конторы на Российской Товарно-Сырьевой Бирже был владелец крупного пакета ОВВЗ, и мы взяли его в управление.

Далее мы заключили с банком МФК сделку РЕПО сроком на 4 месяца. Затем провели сделку валютного свопа (англ. «swap»). Мы конвертировали полученные доллары в рубли, одновременно заключив форвардный контракт на покупку валюты, также на 4 месяца.

Размещение в ГКО и хеджирование рисков

Полученные средства мы разместили в ГКО со сроком погашения также в 4 месяца и на этом все – оставалось только ждать.

Операция прошла вполне успешно, а к ее завершению правительство установило валютный коридор, так что мы решили больше не терять доходность и на второй операции отказались от форвардных контрактов (хотя, конечно, это было рискованно).

Тем не менее, все завершилось успешно, и мы повторили операцию в третий раз, успев закрыть позиции за 2 месяца до краха ГКО. Итоговая доходность портфеля была чуть меньше 100% годовых. Но – по тонкому льду ходили, если бы мы вошли в сделку еще раз, то влетели бы с ГКО по полной.

Давайте обсудим ваш проект

Звоните нам по телефону 8 800 333 47 29 или заполните контактную форму ниже